ব্যাংকগুলো সব সময় বড় অংকের ঋণ দিতে বেশি আগ্রহী। বড় অংকের ঋণে প্রভাবশালীদের চাপ এবং নানা অনিয়ম-দুর্নীতি ও অবব্যবস্থাপনাও বেশি হয়ে থাকে। যার কারণে বড় গ্রুপের কাছে ঋণ কেন্দ্রীভূত হয়ে পড়ছে। ফলে কয়েকটি গ্রাহকের কাছে জিম্মি রয়েছে ব্যাংক খাত।

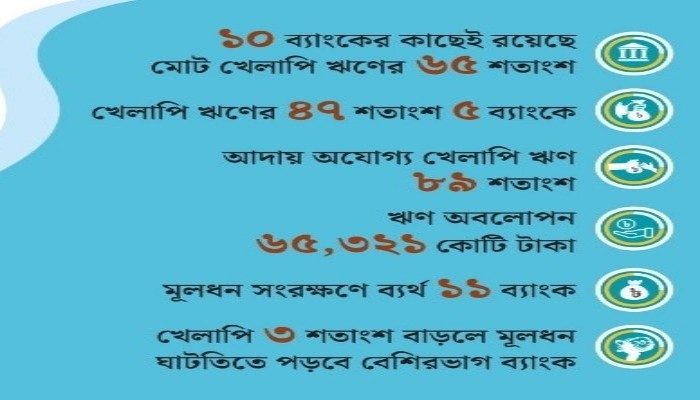

এমন পরিস্থিতিতে কেন্দ্রীয় ব্যাংক বলছে ব্যাংক খাতে যদি ৩ শতাংশ খেলাপি বাড়ে এবং শীর্ষ তিন ঋণ গ্রহীতা খোলাপি হন তাহলে মূলধন সংরক্ষণে ব্যর্থ হবে বেশিরভাগ ব্যাংক।

বাংলাদেশ ব্যাংক বলছে, দেশে ৬১টি ব্যাংকের মধ্যে মোট খেলাপি ঋণের ৬৫ শতাংশ ১০ ব্যাংকের কাছে রয়েছে। ১০টি ব্যাংকের মধ্যে পাঁচটিতে খেলাপি ঋণ মোট ঋণের ৪৭ শতাংশ। অন্যদিকে ব্যাংক খাতের খেলাপি ঋণের ৮৯ শতাংশই ক্ষতিজনক পর্যায়ে। এক বছরের বেশি সময় এসব ঋণের কিস্তি আদায় করতে পারেনি ব্যাংকগুলো।

বাংলাদেশ ব্যাংকের সর্বশেষ আর্থিক স্থিতিশীলতা পর্যালোচনা প্রতিবেদনে এসব তথ্য উঠে এসেছে।

প্রতিবেদনে বলা হয়, ব্যাংকের শীর্ষ ৩ ঋণগ্রহীতা খেলাপি হলে ব্যাংকগুলোর ন্যূনতম মূলধন সক্ষমতা (সিআরএআর) কমে ১০ দশমিক ১১ শতাংশে নামতো। আর যদি ব্যাংকে ৩ শতাংশ খেলাপি ঋণ বাড়ে তাহলে ব্যাংক খাতের সিআরএআর নেমে দাঁড়াতো ৯ দশমিক ৮২ শতাংশে। এখন ব্যাংক খাতের সার্বিক সিআরএআর আছে ১১ দশমিক ৮৩ শতাংশ।

এছাড়া ব্যাংকগুলোতে যদি ৩ শতাংশ খেলাপি বাড়ে, একইসঙ্গে শীর্ষ তিন ঋণ গ্রহীতা খেলাপি হয় তাহলে ২৯টি ব্যাংক মূলধন রাখতে ব্যর্থ হতো। একই সঙ্গে শীর্ষ ঋণ গ্রহীতারা যদি খেলাপি হয় তাহলে বেশিরভাগ ব্যাংক নির্ধারিত মূলধন সংরক্ষণে ব্যর্থ হবে।

তথ্য অনুযায়ী, ২০২২ সালের ডিসেম্বর পর্যন্ত ১১টি ব্যাংক ন্যূনতম মূলধন সক্ষমতা (সিআরএআর) রাখতে ব্যর্থ হয়েছে। সিআরএআরের সঙ্গে ২ দশমিক ৫০ শতাংশ হারে (১২.৫ শতাংশ) ক্যাপিটাল কনজারভেশন বাফার (সিসিবি) বজায় রাখতে পারেনি আরও ৫ ব্যাংক। এখন যদি শীর্ষ তিনজন ঋণগ্রহীতা খেলাপি হন তাহলে আরও ১১টি ব্যাংক সিআরএআর রাখতে ব্যর্থ হবে।

কেন্দ্রীয় ব্যাংকের তথ্য অনুযায়ী, ২০২২ সালের ডিসেম্বর শেষে ব্যাংকিং খাতের মোট ঋণ স্থিতি দাঁড়ায় ১৪ লাখ ৭৭ হাজার ৭৮৮ কোটি ৭৬ লাখ টাকা। এর মধ্যে খেলাপিতে পরিণত হয় এক লাখ ২০ হাজার ৬৫৬ কোটি টাকা। যা মোট ঋণের ৮ দশমিক ১৬ শতাংশ। অর্থাৎ উচ্চ খেলাপির ঝুঁকিতে রয়েছে দেশের ব্যাংক খাত। কারণ আন্তর্জাতিক মানদণ্ড অনুযায়ী খেলাপি ঋণের হার সর্বোচ্চ ৩ শতাংশ সহনীয় বলে ধরা হয়।

প্রতিবেদনে বলা হয়, ব্যাংক খাতের মোট খেলাপি ঋণের ৪৫ দশমিক ৯৭ শতাংশই রয়েছে শীর্ষ ৫ ব্যাংকের কাছে। আর ১০ ব্যাংকের কাছে রয়েছে খেলাপি ঋণের ৬৪ দশমিক ৭৫ শতাংশ। বাকি ৩৫ দশমিক ২৫ শতাংশ অন্য ব্যাংকগুলোর কাছে।

১২ মাস বা এক বছরের বেশি কোনো বকেয়া ঋণ কিস্তি বা মেয়াদোত্তীর্ণ আদায় না হলে তাকে মন্দ মানের খেলাপিতে শ্রেণিকরণ করা হয়। ব্যাংকারদের মতে এসব ঋণ গ্রাহকের কাছ থেকে নগদ অর্থে আদায় করা সম্ভব নয়। এরপর শুরু হয় মামলা দায়েরসহ আইনি প্রক্রিয়া। এ প্রক্রিয়া শেষ করতে ৫ থেকে ২০ বছর পর্যন্ত সময় লেগে যায় ব্যাংকের।

তথ্য বলছে, খেলাপি ঋণের বেশিরভাগই আদায় অযোগ্য কু-ঋণ। মোট ঋণের ৮৮ দশমিক ৬৭ শতাংশই আদায় অযোগ্য। খেলাপি ঋণের তিনটি শ্রেণি রয়েছে- সন্দেহজনক, নিম্নমান ও মন্দমানের।

পরিশোধ করার নির্ধারিত তারিখের পর ছয় মাসের বেশি সময় ধরে বকেয়া থাকলে তাকে সন্দেহজনক মানে শ্রেণিকৃত করে বাংলাদেশ ব্যাংক। প্রতিবেদন মতে, ২০২২ সালের ডিসেম্বর শেষে খেলাপি ঋণের মধ্যে সন্দেহজনক মানের ঋণ ছিল ৬ দশমিক ৭৯ শতাংশ। নয় মাসের বেশি মেয়াদোত্তীর্ণ ঋণকে নিম্নমানে শ্রেণিকরণ করা হয়। আলোচিত সময় নিম্নমানের ঋণ ৪ দশমিক ৫৪ শতাংশ।

প্রতিবেদনের তথ্যানুযায়ী, ২০২২ সাল শেষে খেলাপি থেকে পুনঃতফসিল করা ঋণের স্থিতি দাঁড়িয়েছে ২ লাখ ১২ হাজার ৭৮০ কোটি টাকা, যা ব্যাংক খাতের মোট ঋণের ১৪ দশমিক ৪০ শতাংশ। ফলে খেলাপি ঋণের চেয়ে পুনঃতফসিল করা ঋণ এখন বেশি।

এছাড়া ২০২২ সালে সবচেয়ে বেশি খেলাপি ঋণ পুনঃতফসিল করা হয়েছে। আলোচিত বছরে পুনঃতফসিল করা হয় ৬৩ হাজার ৭১৯ কোটি টাকা, যা ২০২১ সালে ছিল ২৬ হাজার ৮১০ কোটি টাকা। আর ২০২০ সালে ছিল ১৯ হাজার ৮১০ কোটি টাকা। এর আগে ২০১৯ সালে পুনঃতফসিল করা ঋণের পরিমাণ ছিল ৫২ হাজার ৩৭০ কোটি টাকা। পুনঃ তফসিল করা ঋণের ৭১ শতাংশ বেসরকারি খাতের ব্যাংকগুলোর, ২৪ শতাংশ সরকারি ব্যাংকগুলোয়।

এদিকে কাগজে–কলমে খেলাপি আড়াল করতে ব্যাংকগুলো ঋণ অবলোপন বা রাইট অফ কৌশল বেছে নিয়েছে। ২০২২ সালে ৬৫ হাজার ৩২১ কোটি টাকার ঋণ অবলোপন করে আর্থিক প্রতিবেদন থেকে মুছে ফেলা হয়েছে। ২০২১ সালে যা ছিল ৬০ হাজার ৪৯৮ কোটি টাকা।

প্রতিবেদনে আরও বলা হয়, ২০২২ সালে ব্যাংক খাতের আমানতে প্রবৃদ্ধি ছিল ৫ দশমিক ৬ শতাংশ। এসময় ঋণের প্রবৃদ্ধি ছিল ১৩ দশমিক ৫ শতাংশ। ফলে গেল বছর তারল্যের ওপর চাপ ছিল ব্যাংকগুলোতে। পরিস্থিতি স্থিতিশীল রাখতে গত বছর বাংলাদেশ ব্যাংক বিভিন্ন মাধ্যমে ব্যাংকগুলোকে ৯ লাখ ১০ হাজার ৫৪০ কোটি টাকা ধার দিয়েছে।